摘要:今年走访母婴市场过程中,我们发现,随着国内纸尿裤市场持续萎缩,越来越多品牌瞄准海外市场,希望借此摆脱增长乏力境地,在原有市场基础外开辟新机会、新增量。

今年走访母婴市场过程中,我们发现,随着国内纸尿裤市场持续萎缩,越来越多品牌瞄准海外市场,希望借此摆脱增长乏力境地,在原有市场基础外开辟新机会、新增量。

以东南亚市场为例,当前不少母婴品牌纷纷入局这一新兴市场,但深入剖析,竞争也越来越激烈。

01纸尿裤品牌为何争相出海东南亚?

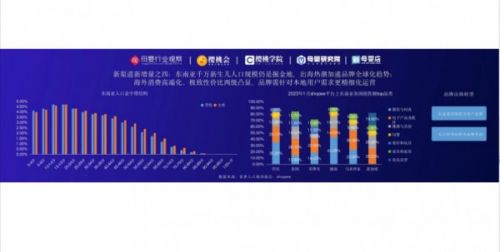

众多纸尿裤品牌对东南亚市场情有独钟背后,是可观的市场前景。根据Euromonitor(欧睿信息咨询)数据显示,2022年东南亚一次性卫品市场整体零售额达到了65亿美元,其中婴儿纸尿裤是东南亚卫品市场最大的子品类,去年市场规模超过了40亿美元,21-22年同比增长达到将近11%。预计2027年婴儿纸尿裤市场会超过60亿美元。

为何东南亚纸尿裤市场增速如此之快?拆分来看,有以下原因:

一是东南亚市场拥有庞大的母婴用户基础、高达千亿的新生儿人口规模。当前东南亚人口规模已超过6亿,且人口年轻化程度非常高。同时,据Statista 2020年调查的东南亚女性人均生育数量显示,菲律宾妇女人均生育2.49人,印尼为2.27人,越南2.05人,马来1.97人。这意味着每对夫妇平均至少会生育两名及以上的孩子,较高的生育意愿将带来旺盛的纸尿裤以及母婴用品消费需求。

二是东南亚市场互联网产业规模、电商渗透率持续提升。在过去,东南亚线下消费占非常高,现如今随着线上电商发展迅速,线上渗透率持续提升,当地居民购买力也不可小觑。在Lazada这一东南亚主流电商平台,据官方数据显示,母婴始终是平台热门畅销品类之一,疫情期间也实现了多次爆发并稳定增长。

02哪些纸尿裤品牌正强势布局东南亚市场?

事实上,从全球范围来看,东南亚作为开辟婴儿纸尿裤市场新增量的不二之选,其火热程度早已有迹可循。以外资品牌为例,不少欧美、日资企业经历本土市场增长乏力后,在多年前就展开对东南亚市场的深耕布局:2018年,尤妮佳以5.3亿美元收购泰国卫生用品生产商DSG International,从而扩展其进入东南亚市场的渠道;2020年,金佰利以约12亿美元的价格收购印度尼西亚个人护理市场的领导者Softex Indonesia,该公司有80%的销售额来自婴儿纸尿裤;今年3月,宝洁菲律宾(P&G)启用了位于内湖省甲布爻的帮宝适纸尿裤生产线,产品用于出口越南和韩国……

当前,中国纸尿裤市场同样陷入存量竞争,反观东南亚市场不仅新生儿规模庞大,母婴用品需求还在持续攀升,对于迫切需要寻找新增量的纸尿裤品牌方来说,无疑是一块充满诱惑力的蛋糕,吸引无数玩家投身其中,目前已布局的品牌包括Babycare、麦酷酷、雀氏、宜婴等。

以Babycare为例,品牌通过入驻Lazada、Shopee等东南亚主流电商平台,以高安全、高颜值且个性化的全品类母婴产品成功在当地消费者心中树立起“大牌”形象,并借助平台成熟的海外仓布局,多件多折、优惠券等多种促销玩法,给予消费者优质平价且高效物流的贴心服务,实现销量突破并获得东南亚消费者青睐。

又譬如雀氏,为更好打入消费习惯、文化习俗与中国存在一定差异的海外市场,雀氏为东南亚消费者量身打造推出纸尿裤品牌vowbaby。作为中国出海品牌,vowbaby很早就开始接触跨境电商平台,并提前布局本土化,目前已经成功从0做到 Shopee 泰国纸尿裤Top5。

不同于稳抓线上的Babycare、vowbaby,麦酷酷则瞄准占比更大但更难攻克的线下市场,在中国、印尼、菲律宾、中东有28家分公司、直营+合作店数3000+,在印尼市场大型连锁自营门店超过35家。去年5月,麦酷酷还与昱升集团在印度尼西亚合资建设纸尿裤工厂,优化当地供应链,进行双方优势互补。

03掘金东南亚市场,纸尿裤品牌还可以如何深耕?

东南亚看似是机遇无限的掘金地,但在开拓过程中品牌也将面临诸多挑战。综合布局东南亚“前辈们”的说法,当地机会的确很多,但想做大自强并非易事,一夜爆火后又狠狠跌落的也不在少数。在卫品商业情报看来,纸尿裤品牌想深耕东南亚市场,需要做到以下几点:

一是做好前期市场调研,开发本土化产品。纸尿裤品牌想要出海东南亚,只有前期进行足够细致的市场调研,才能打造出完全契合用户需求的爆品,让消费者愿意买单。从产品功能方向来说,由于东南亚属于热带性气候,纸尿裤建议围绕气味控制、凉爽舒适、便于穿脱等开发。在泰国,当地消费者相较于贴片式纸尿裤(如开合裤),也会更青睐于穿戴式纸尿裤(如拉拉裤)。尤妮佳亦曾在2022年财报中提及,公司旗下清凉型的女性卫生用品在东南亚地区销量可观。该逻辑在纸尿裤品类上同样适用。

二是做好数字化营销,以优质内容搭配前瞻运营规划。无论是纸尿裤资深巨头,还是新锐品牌,在进入新的市场后都需要进行营销,其营销内容必须具备鲜明且一致的品牌调性,才能加深消费者印象。在每一个节日或大促节点之前,例如双十一、圣诞节、品牌周年庆等,都需要及时的创意内容更新与趣味性的消费者互动,而这都需要前瞻运营与规划。

更值得注意的是,近两年随着出海东南亚成为趋势,中国纸尿裤品牌已经渐渐融入当地消费者生活,但当前东南亚卫生用品市场仍主要由欧美、日本等外资品牌所掌控。

一位对泰国生意经营颇有心得的跨境电商企业总经理表示:“他们对于品牌的认知,第一梯队是欧美品牌,第二梯队是日韩品牌,第三梯队是中国品牌,第四梯队是东南亚品牌。”

以东南亚人口大国印度尼西亚为例,根据Euromonitor的数据,2021年尤妮佳占据了印尼婴儿纸尿裤市场43.2%的份额,而金佰利旗下Softex占据了35.4%的份额。在卫品商业情报看来,这与几年前的中国纸尿裤市场十分相似,本土纸尿裤品类渗透率不足、本土品牌质量有待提高背景下,外资品牌占据了过半的市场份额,而不少国货品牌通过在渠道、产品、营销等多方面的不懈努力,最终实现后来居上。以该逻辑代入东南亚市场,对于中国纸尿裤品牌来说,似乎又是一场新的长征。