摘要:近日,伊利集团举办了2023年度暨2024年第一季度业绩说明会,董事长兼总裁潘刚、独立董事石芳、董事会秘书邱向敏、投资者关系部总经理赵琳等,围绕公司经营业绩、各业务板块表现和未来发展战略等话题,与投资者进行了深入的交流。

近日,伊利集团举办了2023年度暨2024年第一季度业绩说明会,董事长兼总裁潘刚、独立董事石芳、董事会秘书邱向敏、投资者关系部总经理赵琳等,围绕公司经营业绩、各业务板块表现和未来发展战略等话题,与投资者进行了深入的交流。

以下是互动交流的主要内容:

各业务板块稳步向上,预计2024年将保持增长态势

问:伊利集团液奶全年收入增速会受到需求偏弱的影响吗?各个品类的增速如何?如何展望未来几年公司液奶的增长中枢?

答:从2024年一季度来看,需求恢复低于预期,一方面因为消费力恢复速度变慢;另一方面,则是产品多元化冲击的影响。

但这种影响相对短期。需求受消费力和消费习惯双重驱动,长期来看,消费者对于乳制品的刚需需求并没有改变,随着整体消费的持续恢复,乳制品行业仍会回到正常的增长轨道上来。从消费者的选择来看,其他品类在礼赠场景上的发力,并不会从根本上改变大家对于乳制品的消费偏好。而且,公司也在开发更多的消费需求,拓展更多消费场景,比如餐饮、休闲、旅行等场景。目前来看,这些需求还没有完全体现在对收入增速的贡献上,但未来一定是新的增长空间。

上半年,因为需求恢复偏弱,叠加原奶供给偏多的影响,公司通过主动调整出货节奏来消化渠道库存,这也为下半年的业绩恢复打下很好的基础,因此,预计下半年的出货量就会企稳并增加。同时随着渠道的调整,下半年整体价格体系也会恢复健康。

从品类来看,白奶预计仍会实现快于行业的增长,金典增速仍会快于基础白奶,舒化和QQ星继续稳健发展。2024年,公司会持续加强多产品线布局,进一步夯实白奶的领先地位。对于常温酸奶业务,去年受消费力恢复偏弱的影响,再加上公司酸奶业务本身基数也比较高,收入出现一定的下滑。今年会继续把握营养健康趋势,聚焦发展重点产品,比如益生菌酸奶;同时,优化老品,上市更高性价比的产品;另外,拓展消费场景,聚焦营销资源,加强体育营销以及与各地文旅和三农地区的合作。希望2024年收入降幅能进一步收窄。对于乳饮料业务,今年会上新品新包装,继续提升品牌活跃度,希望实现稳健增长。

经过2024年的调整,希望公司液奶业务明年能够回到正常的增长轨道上。乳制品的消费空间依然很大,随着消费者购买力的恢复,以及公司持续的创新储备,中长期预计液奶仍会实现稳健的增长。

问:低温行业近些年比较低迷,是否看到了一些好转迹象?如何展望公司低温业务2024年的增速?在渠道方面有哪些新举措?

答:2023年,受益于线下渠道的逐步恢复和消费场景的逐步丰富,低温行业逐步企稳。其中,低温鲜奶行业恢复正增长,但行业规模还不大,仍处于消费者教育和培育阶段。低温酸奶行业去年降幅已有所收窄。未来,随着消费者健康意识的逐步提升,低温白奶仍会保持增长;随着消费者消费力的提升及渠道继续下沉和多元化,酸奶品类也会有不错的增长空间。

通过不断创新和业务拓展,公司低温业务去年已回到正增长,2024年预计仍能保持稳步增长的势头,市场份额继续提升。产品方面,公司会继续在营养、口味等方面进行创新,在延长品牌生命周期的同时,也持续性地给消费者带来更好的体验。在渠道方面,顺应消费趋势,布局多元化渠道,拓展近场零售渠道、特渠及2B方面的合作机会。

通过以上举措,希望公司2024年的低温业务,不仅在收入端能有稳健增长,盈利方面也能继续有所改善。

问:是否看到2024年孕妇建档数据或新生儿数据有所改善?如何展望今年婴儿粉行业的增速以及行业竞争格局的变化?一季度公司婴儿粉收入还有些下滑,后几个季度及全年的增长规划是怎样的?

答:从人口出生率来看,2024年出生人口相比2023年应该会有一些增加,主要原因如下:第一,受疫情影响而积压的生育需求今年还会继续回补;第二,根据民政部统计,2023年全国结婚登记的人数同比双位数上涨,对今年的生育率是有帮助的;第三,今年是龙年,考虑到中国人对“龙”这一生肖的偏好,也是利好生育率提升的。从公司覆盖的医院建档数来看,建档孕妈人数是同比提升的。

虽然2024年人口出生率预计有一定反弹,但0-3岁的人口总量还是下降的。从尼尔森监测数据看,一季度行业仍有所下滑。所以,今年行业预计还会下滑,但降幅预计比2023年小。

关于竞争格局方面,婴儿粉前5大品牌的集中度持续提升,无论外资还是国产头部品牌,市场份额都在提升。随着新国标后小奶粉企业的逐步退出,预计2024年行业集中度还会进一步提升,头部品牌会持续获得更多市场份额。

对于公司而言,2024年将借势公司的奥运资源,通过持续升级的品牌建设,加强消费者对“中国专利配方”的认知度。继续把握母婴渠道联盟化、连锁化发展趋势,打造领婴汇成为具有影响力的母婴行业平台。另外,拓展电商渠道,打造立体化渠道优势,构建渠道价值链生态圈,实现价值链的高质量发展。

2024年一季度,从报表端看,公司婴儿粉收入同比可能稍有些下降,但终端动销非常好。尼尔森数据显示,一季度伊利婴儿粉同比增长11.1%,市场份额提升1.7个百分点至12.8%。去年新国标发布后,未通过配方注册的奶粉品牌开始加速出清库存,而公司为了保持良好的价值链体系,主动控制了出货节奏,为接下来的增长奠定了扎实的基础。所以,从今年二季度开始,预计公司婴儿粉在报表端就会有所改善;预计全年的收入会有不错的增长,市场份额也会继续提升。

问:从行业来看,2023年下半年开始冷饮行业增速有些放缓,怎么看待今年行业增长和竞争态势?如何展望公司全年的增速?

答:冷饮行业目前已经处于一个相对成熟稳定的发展阶段,行业的增长机会主要来自结构提升和内部整合。

国内冷饮的结构还有提升的空间,尤其是三、四线城市的市场还有较大潜力。从消费习惯看,年轻消费者开始注重情感和体验消费。新的消费场景兴起,为冷饮的消费升级打开了空间。

行业整合的机会也依然存在,这几年,行业集中度在持续提升。公司作为行业龙头,具有更强的产品、品牌和渠道能力,近几年也在不断引领行业发展,市场份额逐年提升。

2024年,预计公司冷饮业务会继续保持非常好的增长势头。产品方面,多款新品将上市,比如巧乐兹6重巧巧、绮炫松露巧克力、甄稀新口味的流心冰激凌等。品牌方面,公司本身就有非常强的品牌矩阵,比如巧乐兹、冰工厂、伊利牧场这三个行业前5的品牌,甄稀作为新晋品牌,也已经连续3年增速超过60%。今年,公司会继续加强品牌的年轻化属性,通过跨界合作等方式提升各个品牌对年轻人的吸引力。渠道方面,继续进行立体化渠道布局,拓展新零售场景,同时在2B、特渠等业务进行联名定制化合作。

问:如何展望成人营养品这个行业的发展空间?在行业空间扩展的同时,布局这个赛道的企业也越来越多,公司如何在这个领域保持竞争优势?具体到2024年来说,如何在这个业务上保持高速增长?

答:公司去年把成人营养品从原来的奶粉事业部中单独拆分出来,主要是因为看好这个细分赛道的发展潜力。成人营养品兼具功能性和基础营养的特性。未来,随着消费者健康需求的不断提升,人口老龄化趋势带来消费人群的增多,以及对成人营养品需求的持续挖掘,未来成人营养品行业仍有广阔的发展空间。

从竞争层面看,越来越多的企业在加大对成人奶粉品类的投资。一些新涌现的品牌会先通过电商平台进行消费者教育;在奶源供给偏多的这两年,也会有些企业切入到成人粉赛道中来,更多的品牌加入可以起到共同教育消费者的作用,让成人奶粉的品类渗透率持续提升,这种竞争是偏良性的,有助于快速扩大行业规模。公司在成人营养品业务已经深耕多年,通过这么多年来在产品研发和品牌方面的持续积累,已经形成了比较强的综合优势。截至2023年,公司的成人奶粉业务已经连续9年稳居行业前列,市占率23.3%。

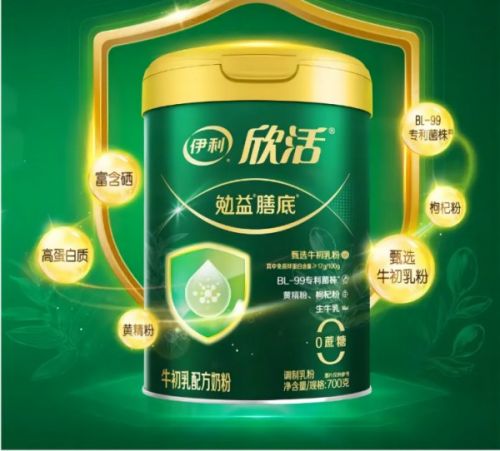

2024年,公司将继续基于药食同源的产品理念,围绕高端功能性产品、基础产品、礼赠产品持续布局,更好地满足消费者对于功能性、下沉市场以及礼赠场景的需求。除此之外,也一直在探索跨界合作、寻求打造创新的生态圈。另外,会继续完善成人营养品的运营体系,提升产品在下沉市场和空白市场的渗透。并且,在继续夯实KA渠道领先优势的同时,积极把握电商渠道快速增长的趋势,不断完善渠道布局。希望今年公司的成人营养品业务收入继续保持双位数以上增长。

问:除了乳制品外,伊利集团2023年也推出了伊刻活泉现泡茶,市场反馈不错。公司对这个产品未来的规划是怎样的?未来,还会在哪些非乳方面发力?

答:公司一直坚持和推动创新战略,探索大健康食品领域的机会,目前已经在水饮、益生菌、牛肉、宠物食品等方面有所布局,但都还处在比较初期的发展阶段。

关于伊刻活泉现泡茶,它打造的国内茶水分离式锁鲜盖,开辟了现泡茶品类的新赛道,一上市就获得非常好的市场反响,目前主要是在一些重点城市、电商、OTO等渠道销售。去年因为产能受一些限制,出现供不应求的情况,2024年会考虑进一步提升产能。未来,公司会继续积极洞察消费趋势,稳步推动水饮业务的发展。

关于益生菌业务,公司一直致力于打造拥有自主知识产权的核心益生菌专利技术,已经推出了益生菌健康解决方案品牌“全佳益”。此外,控股子公司澳优旗下的锦旗生物,也自主研发出了乳双歧杆菌CP-9,成为婴幼儿配方乳粉益生菌中国制造的新标杆。关于牛肉和宠物食品业务,公司现在仍处在探索和培育阶段。

未来,公司会持续以消费者为中心,通过不断创新,提升产品力和品牌力,稳步推进非乳业务的发展。希望到2030年,公司的非乳业务能贡献更多的收入和利润。

毛利率将有一定提升,保持稳定的股东回报分红率至少70%

问:在利润总额方面,如果剔除一次性资产处置收益,税前利润率提升不是非常明显。考虑到成本下降对于利润端的利好,这是否意味着2024年打折促销力度有所加强?销售相对疲软对成本下降是否也有一定的对冲影响?

答:从成本端来看,2024年随着小型牧场逐步退出,大型牧业公司积极调整结构、优化供给;再考虑到消费端也在逐步复苏,预计下半年原奶供需关系会有所改善,这对毛利会有一些贡献。

从打折促销情况来看,在这一轮奶价下行周期,为了维护产品价盘的稳定和产业链的健康,公司并没有进行过多价格战,而是通过喷粉消化多余原奶。2024年,在供给还是偏多的情况下,一季度还会有些喷粉,局部地区因为需要消化一些跨年产品,可能也会有阶段性打折促销的情况。但公司稳定产品价盘的经营理念不变,清理完大日期产品后,还是希望价格尽快恢复正常。整体来看,今年的竞争环境还是偏理性的。

春节后,公司在改善产品新鲜度方面进行的这些营销费用上的投入,虽然可能会对短期盈利产生一定影响,但能给行业和公司的长期健康发展带来更多助力。

问:如何展望2024年的毛利率和销售费用率的趋势?

答:预计2024年公司毛利率会有一定提升。一方面,在需求还没有完全恢复的情况下,原奶价格在低位继续下降,虽然因为喷粉可能会增加一些成本,但总的来看,对毛利的影响还是偏正面的。另一方面,公司的大品类结构在改善。今年液奶会做一些调整,但从产品结构上来讲,应该还是改善的。婴儿粉收入增长预计会较去年有明显改善,成人营养品继续维持双位数增长,冷饮也会继续保持较快增长,这些都对今年的毛利率有拉动作用。

2024年,在广告投入方面,公司会合理规划投入资源,除了借势巴黎奥运会,也会在航天、文旅等方面进行投入,持续进行消费者教育,广告费用预计相对平稳。此外,为了保障液奶调整的顺利推进,也会增加一些营销方面的投入。总的来看,预计公司全年的销售费用率可能会略有提升。

问:如何展望公司长期的股东回报情况?

答:一直以来,公司高度重视股东回报,长期维持较好的分红水平。近5年来,分红率均不低于70%。为了保持股东黏性,提升股东回报的可预见性,同时兼顾公司的资金需求,今年公司仍然希望保持稳定的股东回报,分红率至少70%,分红金额相比2023年会进一步提升。此外,也新推出了回购计划,这也是提高股东回报的一种方式。全年来看,将结合公司的经营情况,采取多样性的方式提升股东的回报,努力实现股东权益的最大化。

澳优业绩逐步向好,双方协同和互补将更充分、更深入

问:过去2年澳优业绩逐步改善,从伊利集团的角度来看,如何评价澳优这两年的表现?未来,和澳优还会产生哪些协同效应?另外投资者也关注澳优商誉的情况,请问2024年是否会发生减值?

答:自从2022年收购澳优以来,伊利集团帮助澳优在国际供应链效率提升、国内渠道优化、赋能研发及科研、组织架构等方面做了一系列工作。比如协同澳优积极开展成本节约计划,利用公司全球采购资源和采购量优势,优化澳优上游工厂产能,降低单罐生产成本,以及为澳优的营养保健品2B业务提供科研资源等。通过公司的赋能,虽然受出生率持续低迷的大环境影响,澳优2023年收入仍有些下滑,但表现是好于行业,利润方面也为公司带来一定的贡献。

经过2年的磨合,澳优无论在经营管理还是业绩表现方面,都在逐步向好。未来,公司和澳优的协同和互补会更充分、更深入。在奶源和原料方面,澳优的欧洲奶源进一步丰富了伊利集团的全球奶源布局;公司和澳优也相互提供必需的配方原料,有效解决了特殊配方及羊奶粉原料卡脖子的问题。在产品方面,澳优进口羊奶粉一直处于行业领导地位,公司也拥有差异化的国内羊奶粉产品,从而形成了完整的产品矩阵,巩固了在羊奶粉领域的领先优势。此外,去年伊利集团入股锦旗生物,也是因为看好营养品赛道,希望通过赋能形式,集中力量加强在营养品领域的战略布局。在国际化拓展方面,澳优会进一步打开在美国和中东地区的婴儿粉市场,继续推进集团的国际化进程。

至于2024年是否会因澳优带来商誉减值,需要在今年财年结束后才会进行减值测试。公司更看重的是澳优业务的长期稳健发展,希望澳优通过自身的经营改善以及公司的持续赋能,能够实现更好的业绩增长,双方能够共同获得更多的市场份额,继续夯实伊利集团在行业的领先优势。