摘要:接力贷模式和提前还贷相比,哪个更有优势?

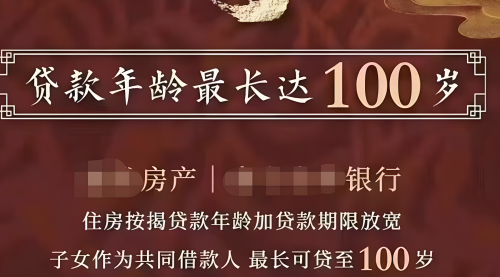

近日,广西南宁一则“南宁房贷年龄期限可延长至80岁”的消息在南宁人的朋友圈疯传。某些楼盘销售处也打出“再添利好,购房贷款年龄最长可到80岁”的宣传语。更有甚者,放出了贷款年龄最长达100岁的海报。

虽然此海报的真实性还有待商榷,但网友的冷嘲热讽已然铺天盖地,“传宗接贷”也从调侃变为了现实。根据数据显示,我国平均寿命为78.2岁,就算贷款年龄只延长至80岁而非100岁,以子女为房屋所有权人,父母与子女作为共同还贷者的接力贷模式也已经是“实锤”。 而这一政策的实施,与目前大众提前还贷,银行压力激增有着密不可分的关系。

接力贷模式和提前还贷相比,哪个更有优势?

如果从节省利息的角度出发,提前还贷确实优于子女共同借贷。假设贷款200万,贷款期限25年,年利率4.995%,等额本息,分别按月供1.16万和0.52万算,提前还贷可以省下至少30万的利息。并且,提前还款也可以降低未来风险发生的概率。但也会造成短期可支配收入降低,应变能力降低等问题。

而从投资等方面来看,延长房贷年龄则更有优势。延长房贷年龄会让人均可支配收入提高,懂投资的朋友可以拿每个月多出来的钱理财,做到赚钱、还贷两不误。对于月供占月收入大部分的人来说,这种模式也可以改善经济条件,长期负债也能更好地抵御通货膨胀。但所产生的问题是还贷周期变长,总利息也会增加。

二者各有利弊,并不好说哪种方式更有优势。

就目前大众的选择来说,提前还贷是否更容易被百姓接受?其实不然,两种还贷方式各有其受众,需要大家根据自身情况进行判断、选择。一般来说,一二线城市居民由于工作节奏快,生存压力大,而接触投资理财产品信息较多,更适合接力贷模式,进行长期的规划打算。而三线城市及农村居民则可以选择提前还贷来缩短还贷周期,降低风险。

大众之所以更加青睐提前还贷,是因为目前大家更加注重对风险的管控。疫情刚过,经济形势虽然在持续复苏但进度缓慢,加上未来房价走向仍是未知数,既然开源难,就只能节流。投资理财虽然能够赚钱,但也不是谁都能分一杯羹,还是踏踏实实减少贷款利息来得实在。

银行在重压之下虽然找到了既为民众考虑,又能补平提前还贷的利息空缺的新思路,但最后政策能否平稳实行还得看整体经济形势。一句话,老百姓有钱,自然愿意和银行双赢;老百姓没钱,再好的盘算也只能是竹篮打水一场空。